Wat doe ik… en wat NIET?

Let op: Indien u als niet-professionele cliënt (met name consument & particuliere belegger) in België woonachtig bent, kan ik u op dit moment niet als klant een financiële planning aanbieden als gevolg van wetgeving rond statuut onafhankelijke financiële planners. Een financiële instelling of tussenpersoon kan mij wel inschakelen om samen met en voor u een oplossing uit te werken.

Financial LifeStyle Planning en VermogensAnalyse vormen een goede basis voordat je producten afsluit bij je (private) bank, verzekeringsadviseur en makelaar en je samenwerkt met je belastingadviseur, accountant, notaris, advocaat, beleggingsadviseur, vermogensbeheerder.

Ik adviseer en bemiddel dus NIET zelf in hypotheken, kredieten, verzekeringen of andere financiële producten! Ik ben graag jouw financieel adviseur, de regisseur, die samen met jou, je strategie en je plannen uittekent en het proces bewaakt. En dit op een eenvoudige en begrijpelijke manier! De (financiële) wereld is al complex genoeg!

Ik werk met je rond vier concrete vragen :

- Wie ben ik ?

- Wat wil ik ?

- Wat heb ik ?

- Wat doe ik?

Heb jij inzicht en overzicht? Is alles duidelijk rond je Geld, Beleggen & Vermogen, Rendement, Risico’s en Emoties…

Ik kan je helpen en begeleiden met Financial LifeStyle Planning & VermogensAnalyse!

Wie ben je? Wat wil je bereiken? Waar sta je vandaag? Wat heb je? Wat is er geregeld en welke acties moet je ondernemen om je doelstellingen te realiseren?

Als financieel adviseur is het mijn doel om je een totaal inzicht te verschaffen over je geld je inkomen, uitgaven, spaarcapaciteit, beleggingen, rendement en risico, pensioen, verzekeringen en onroerend goed.

Inzicht en overzicht, nu en in de toekomst, en met inbegrip van antwoorden op vragen rond je bedrijf, emigratie, vermogensoverdracht en successie maar ook vermogensbeheer.

En dit voor een beperkt aantal klanten (ondernemers, families maar ook stichtingen) die ik continue of op ad hoc basis wil begeleiden. Focus ligt op samen met jou “in control” over je geld zijn en betere financiële beslissingen nemen.

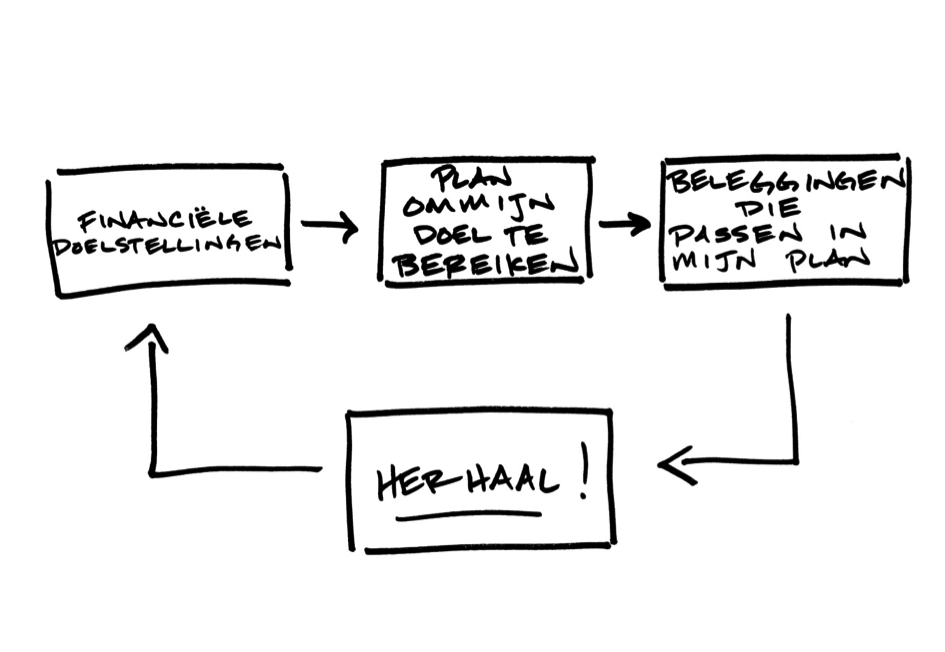

Het planningsproces in 4 stappen:

Ik maak hierbij gebruik van o.a. de VermogensBox en een BeleggingsStatuut.

Stap 1: Discovery & Kennismaking: Tijdens een vrijblijvend kennismakingsgesprek bespreken we je vragen en je doelstellingen. We staan nadrukkelijk stil bij jou, je ervaringen en je vragen en wat je wil bereiken met je geld en je vermogen. En Waarom? We inventariseren nu al je globale plaatje. Je krijgt wat huiswerk en moet wat voorbereidingen doen aan de hand van een checklist. Je ontvangt natuurlijk op het einde van dit gesprek ook informatie (inclusief kosten) over hoe ik je wel of niet kan helpen.

Stap 2: Inventarisatie & Beeldvorming: Als we overtuigd zijn dat we samen verder kunnen, gaan we dieper in op de inventarisatie en je planning. En worden een aantal zaken verder vastgelegd. Denk aan bijvoorbeeld: Wat zijn je concrete doelen? Wanneer wil je die bereiken en hoeveel geld is daarvoor nodig? Hoe ziet je inkomen en vermogen eruit in diverse scenario’s?

Stap 3: Analyse & Oplossing(en): Welke oplossingen zijn er? Wat is nog niet goed geregeld? Wat moet je bespreken met andere adviseurs? Als je belegt of wil gaan beleggen, kijken we specifiek naar rendement en risico, je portefeuille en welke bank, beleggingsadviseur of vermogensbeheerder past bij je wensen en doelstellingen.

Stap 4: Doorlopende monitoring: Afhankelijk van wat er in je leven, op fiscaal gebied maar ook in de aandelen en financiële markten gebeurt, is het goed om de haalbaarheid van je financiële doelstelling(en) te monitoren. En waar nodig bij te sturen tijdens bijvoorbeeld gezamenlijke gesprekken met je andere adviseurs je bank, vermogensbeheerder etc.

Inzicht en overzicht op één pagina

Het is belangrijk dat alle bezittingen, schulden, beleggingen, vastgoed, liquiditeiten, spaarrekeningen, het bedrijf, maar ook kunst, klassieke (sport)auto’s en antiquiteiten goed in beeld worden gebracht.

Voor de korte en lange termijn horizon kunnen mogelijke scenario’s jou inzicht geven en je mogelijke beslissingen ondersteunen. Een geconsolideerde rapportage zorgt ervoor dat al de verschillende vermogenscategorieën optimaal op elkaar afgestemd kunnen worden. Je wilt inzicht in de verdeling over de diverse beleggingscategorieën, welke rendementen en risico’s, welke benchmarks…

Alles wordt periodiek verwerkt in een overzichtelijke rapportage. Hoe uitgebreid en gedetailleerd beslis jijzelf. Maar alle essentiële informatie komt zoveel mogelijk terug op een ‘one pager’.

Tarieven

Tarifering en facturering vindt plaats op basis van een vast uurtarief. Afhankelijk van de werkzaamheden en het aantal (periodieke) gesprekken wordt op basis van een ureninschatting een totaaltarief voor zowel eenmalige opdracht als ook doorlopende monitoring afgesproken. Het uurtarief is euro 125,00 (+BTW)

.